不知不觉已经到了11月中旬,还有1个月多,2021年就要翻篇了。说到年底,最激动人心的莫过于发年终奖了。但是有一件事打工人们要注意了,2021年的年终奖什么时候发,将会影响到这笔钱到手的多少。

根据财务部、税务总局的新通知,为期3年的新个人所得税法过渡期即将结束。 从2022年1月1日起,年终奖就要并入当年综合所得一并计算缴纳个人所得税,而今年(2021年)内的年终奖收入仍可以单独计税。 也就是说,年终奖是年内发还是年后发,到手奖金甚至可以差距上万元!

一、新旧个税计算差异

关乎“钱袋子”的事,打工人一定都很在意。 所以关于从2022年开始的新个税计算方法,以及和旧算法有什么差异,这里先给大家做一个介绍。

首先要知道的是,普通工薪族,收入一般由两部分构成,一部分是工资收入、劳务报酬等,另一部分是年终奖。这些收入缴纳个税的方式有两种,一种是单独计税,一种是合并计税。前者是到今年12月31日为止的个税计算法,而后者则是2022年1月1日开始实施的个税计算法。

(1)单独计税

单独计税,指的就是年终奖可以和工资薪酬分开计算个税,每年是可以享受一次税收优惠的。

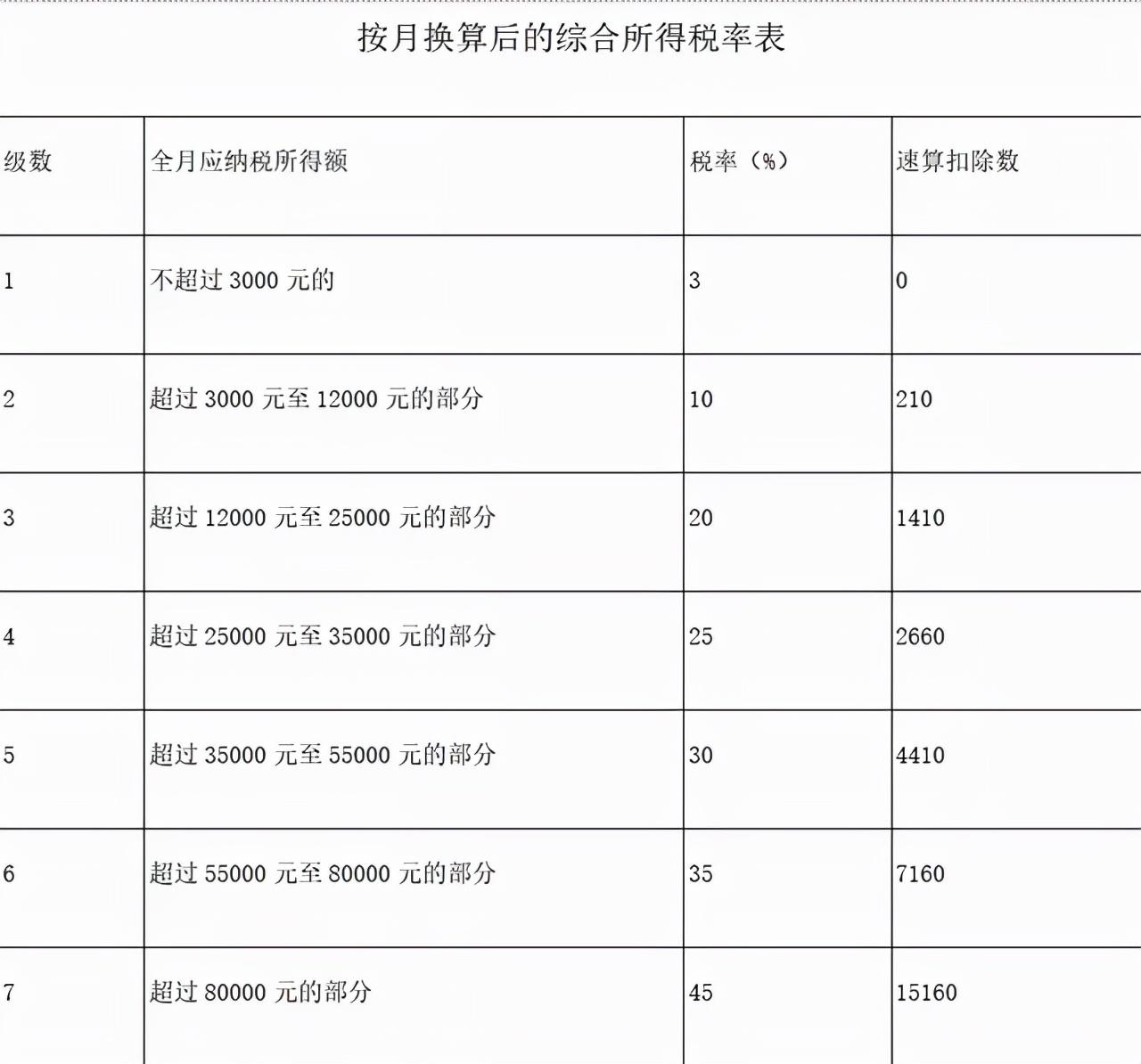

单独计税要以全年一次性奖金收入除以12个月得到的数额,按照按月换算后的综合所得税率表(以下简称月度税率表),确定适用税率和速算扣除数,单独计算纳税。

计算公式:应纳税额=全年一次性奖金收入×适用税率-速算扣除数

举个例子,去年某打工人的年终奖1万元,按月换算后,实际每月到手833元。对照下表来看,每月不超过3000元。那么这部分收入的税率就按3%算,最终缴纳300元个税,这笔一万元的年终奖实际到手是9700元。

(2)合并计税

今年12月31日之后,年终奖单独计税将成为历史,随之而来的是合并计税。合并计税,顾名思义,就是把工资、奖金、年终奖等全部合起来申报个税,具体税率参考下表。

同样以某打工人为例。用新的个税计算法,某打工人工资一年10万块,年底还是得到了1万元年终奖,在 合并计税的情况下,适用于10%的税率,年终奖最终缴纳1000元个税,实际到手9000元。

和单独计税相比,两者到手的金额,就有近700多元的差额。

二、单独计税or合并计税哪个更节税?

光从年终奖的最终所得来看,似乎单独计税更省钱。但需要注意的是,合并计税在计算税率的时候,有一个6万的免税额度,以及社保,还有各种专项扣除(比如子女教育项,继续教育项,大病医疗项,房贷利息项,住房租金项,赡养老人项)。 把这些减免的项目七七八八加起来,抵税的额度十几万总归是有的,所以最终的结果可能是完全免税,或者落到最低的一档税率当中。

当年收入(含年终奖)减去6万及三险一金、附加扣除等后应纳税所得额≤0,年终奖选择并入综合所得更节税。

当年收入(含年终奖)减去6万及三险一金、附加扣除等后应纳税所得额≤36000,年终奖选择两种方式都可以。

当年收入(含年终奖)减去6万及三险一金、附加扣除等后应纳税所得额>36000,年终奖选择单独申报更节税。

总的来说,月收入在1万块左右,或以下的小伙伴,从扣税的绝对值上看基本是不受影响的。 而年收入超过200万的人,反正都是按最高税率计算,自然也没有区别。

真正受影响的,是税前年收入在15万~200万之间的人群。

三、免税收入

无论按照哪一种计算方法计税,缴纳个人所得税都是公民的义务。但是在缴税的时候也要注意,有一些收入是可以减免税费的。这里为各位打工人总结了几项比较常见的免税收入,方便大家计算自己的“钱袋子”最终所得。

(1)不属于工资薪金性质的补贴、津贴

《国家税务总局关于印发〈征收个人所得税若干问题的规定〉的通知》(国税发〔1994〕089号)规定:下列不属于工资、薪金性质的补贴、津贴或者不属于纳税人本人工资、薪金所得项目的收入、不征税。独生子女补贴;托儿补助费;差旅费津贴、误餐补助。

(2)福利费(生活补助费)免税

个人所得税法第四条中可以免税的称福利费,是指根据国家有关规定,从企业、事业单位、国家机关、社会组织提留的福利费或者工会经费中支付给个人的生活补助费。

(3)救济金、抚恤金免税

根据《个人所得税法》第四条第四项的规定:救济金、抚恤金免纳个人所得税。《中华人民共和国个人所得税法实施条例》第十四条,救济金,是指各级人民政府民政部门支付给个人的生活困难补助费。

(4)工伤保险待遇免税

根据《财政部 国家税务总局关于工伤职工取得的工伤保险待遇有关个人所得税政策的通知》(财税[2012]40号)规定:“一、对工伤职工及其近亲属按照《工伤保险条例》(国务院令第586号)规定取得的工伤保险待遇,免征个人所得税。

(5)单位和个人缴纳的“三险一金”免税

财税[2006]10号规定:企事业单位按照规定实际缴付的基本养老保险费、基本医疗保险费和失业保险费,免征个人所得税;个人按照规定缴付的基本养老保险费、基本医疗保险费和失业保险费,允许在个人应纳税所得额中扣除。

(6)个人提取的“三险一金”免税

财税[2006]10号规定:个人实际领(支)取原提存的基本养老保险金、基本医疗保险金、失业保险金和住房公积金时,免征个人所得税。

(7)生育津贴免税

根据《财政部、国家税务总局关于生育津贴和生育医疗费有关个人所得税政策的通知》(财税〔2008〕8号)规定:生育妇女按照县级以上人民政府根据国家有关规定制定的生育保险办法取得的生育津贴、生育医疗费或其他属于生育保险性质的津贴、补贴免征个人所得税。

(8)退休费、离休费等免税

根据《中华人民共和国个人所得税法》第四条免税。具体规定:按照国家统一规定发给干部、职工的安家费、退职费、基本养老金或者退休费、离休费、离休生活补助费。

(9)疫情防控津补贴免税

财政部税务总局公告2020年第10号规定:对参加疫情防治工作的医务人员和防疫工作者按照政府规定标准取得的临时性工作补助和奖金,免征个人所得税。政府规定标准包括各级政府规定的补助和奖金标准。对省级及省级以上人民政府规定的对参与疫情防控人员的临时性工作补助和奖金,比照执行。自2020年1月1日起施行,截止日期视疫情情况另行公告。

(10)住房租赁补贴免税

财政部税务总局公告2019年第61号《关于公共租赁住房税收优惠政策的公告》:对符合地方政府规定条件的城镇住房保障家庭从地方政府领取的住房租赁补贴,免征个人所得税。

(11)解除劳动关系一次性补偿收入3倍以内部分免税

财税[2018]164号第五条第一项:个人与用人单位解除劳动关系取得一次性补偿收入(包括用人单位发放的经济补偿金、生活补助费和其他补助费),在当地上年职工平均工资3倍数额以内的部分,免征个人所得税;超过3倍数额的部分,不并入当年综合所得,单独适用综合所得税率表,计算纳税。

需要注意的是,如果2021年年初已经缴纳过2020年的年终奖所得税,那即使想要在2021年12月31日前申报今年的年终奖所得税也是不可行的。所以每一年的个人所得税申报,打工人都要提前做好规划,让自己能拿到手的钱越多越好。

个人所得税怎么算怎么交,关注的不该只是打工人,HR们也应该注意。一个优秀的HR,一定要精通财税知识,关注相关新闻并做好薪酬规划,这样才能合理地帮公司节省开支,让员工的收益最大化。

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请发送邮件至举报,一经查实,本站将立刻删除。