我们都知道对于年终奖是有一些税收优惠政策的,但是究竟应该如何利用?今天就和大家好好说说。

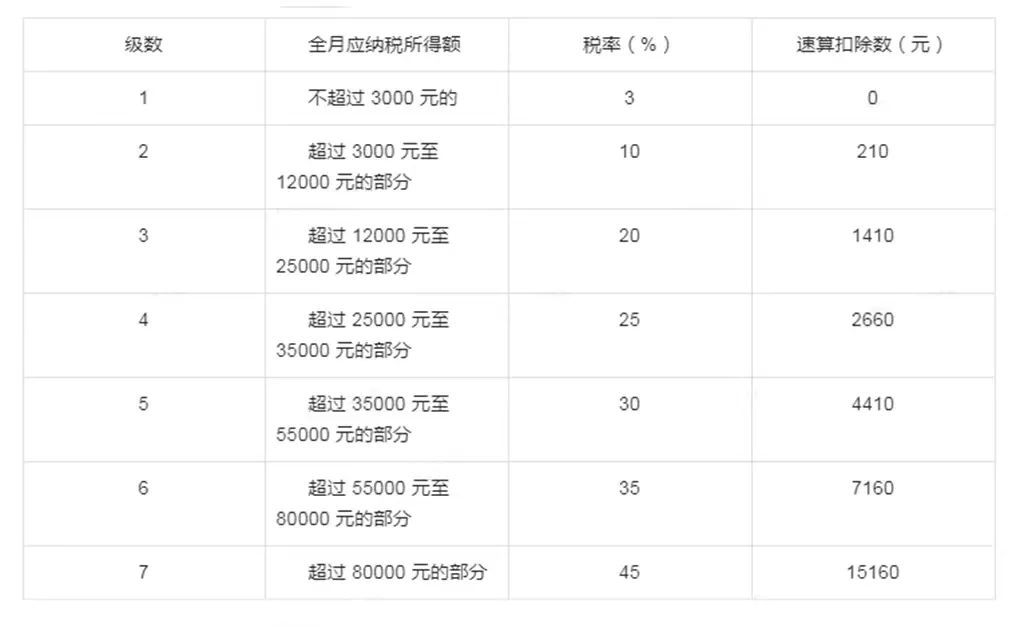

1.居民个人取得全年一次性奖金,在2023年12月31日前,可以不并入当年综合所得,以全年一次性奖金收入除以12个月得到的数额,按照《按月换算后的综合所得税率表(月度税率表)》,确定适用税率和速算扣除数,单独计算纳税。

2.一个纳税年度内,对每一个纳税人,该计税办法只允许采用一次。

3.居民个人取得除全年一次性奖金以外的其它各种名目奖金,如半年奖、季度奖、加班奖、先进奖、考勤奖等,一律与当月工资、薪金合并,按税法规定缴纳个人所得税。

先举个例子来说:

居民个人陈老师2021年底取得全年年终奖48000元,选择单独计税。要求:计算陈老师2021年取得年终奖应缴纳的个人所得税。

48000÷12=4000(元),根据《月度税率表》,适用税率为10%,速算扣除数为210元。应缴纳的个人所得税=48000x10%-210=4590(元)。

年终奖的基本算法掌握了,那究竟应该如何筹划呢?其实这个也要具体情况具体分析,经过测算也看到底适用并入综合所得还是单独计税。再用一道例题给大家举例说明:

居民个人陈老师2021年在我国境内1-12月每月工资为4000元,12月31日一次性领取年终奖金48000元,无专项扣除,专项附加扣除及其他扣除,也无其他综合所得。请分析计算其取得年终奖金应缴纳的个人所得税。

方法一:单独计算纳税。

48000÷12=4000(元),根据《月度税率表》,适用税率为10%。速算扣除数为210元,应缴纳的个人所得税=48000x10%-210=4590(元)。

方法二:选择并入当年综合所得计算纳税

应纳个人所得税=(48000+4000x12-60000)x3%=1080(元)。

相比方法一可以合法少缴个人所得税 3510 元。

其实我们可以看出年终奖计税公式存在临界点缺陷,即多发1元,个税可能急剧增加问题。比如中国居民个人陈老师 2021 年底取得年终奖 36000元,选择单独计税,则其需要缴纳个人所得税:36000x3%=1080元,税后净收入34920元。

假如单位决定给陈老师发年终奖36100元,则其需要缴个人所得税:36100x10%-210=3400元,税后净收入32700 元。

对比后发现员工取得的税后所得比第一种情况少2220元。

通过这几个例子大家应该明白了年终奖不同方式的不同算法,对于不同的选择也的确是可以节省不少个税,你学会了吗?快来自己算算自己的工资适用哪种情况吧。

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请发送邮件至举报,一经查实,本站将立刻删除。