增值税期末留抵退税政策实施力度加大?到底如何正确申报处理?

此前,增值税期末留抵退税政策实施力度进一步加大、实施进度进一步持续加快,现分析有关增值税期末留抵退税的会计与增值税申报处理。

增值税一般纳税人应当根据《增值税会计处理规定》(财会〔2016〕22号)的相关规定对值税期末留抵退税业务进行会计处理。经税务机关核准的允许退还的增值税期末留抵税额、以及缴回的已退还的留抵退税款项,应当通过“应交税费——增值税留抵税额”明细科目进行核算。

假设某增值税一般纳税人,2023年4月收到100元留抵退税款项,5月将已退还的留抵退税款项缴回并继续按规定抵扣进项税额。

1.纳税人在税务机关准予留抵退税时,按税务机关核准允许退还的留抵税额

借:应交税费——增值税留抵税额 100

贷:应交税费——应交增值税(进项税额转出) 100

2.在实际收到留抵退税款项时,按收到留抵退税款项的金额

借:银行存款 100

贷:应交税费——增值税留抵税额 100

3. 纳税人将已退还的留抵退税款项缴回并继续按规定抵扣进项税额时,按缴回留抵退税款项的金额

借:应交税费——应交增值税(进项税额) 100

贷:应交税费——增值税留抵税额 100

借:应交税费——增值税留抵税额 100

贷:银行存款 100

增值税申报处理

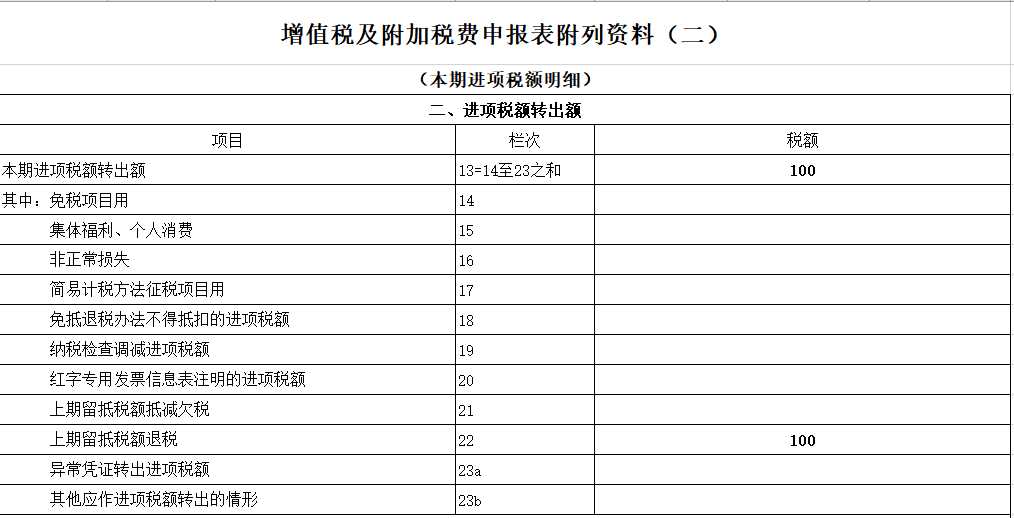

1.2023年4月收到100元留抵退税款项,所属期4月申报表如下:

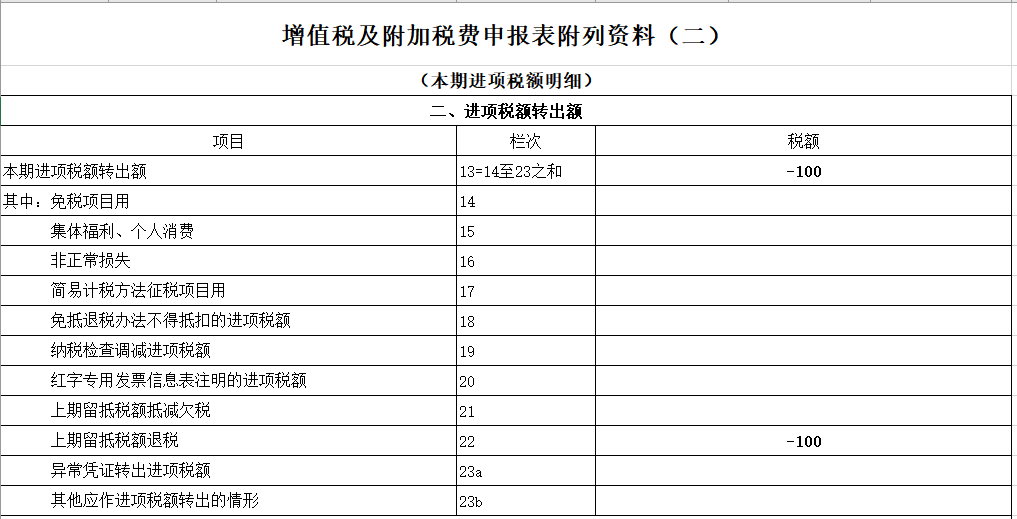

2023年5月将已退还的留抵退税款项缴回并继续按规定抵扣进项税额, 所属期5月申报表如下:

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请发送邮件至举报,一经查实,本站将立刻删除。

相关文章