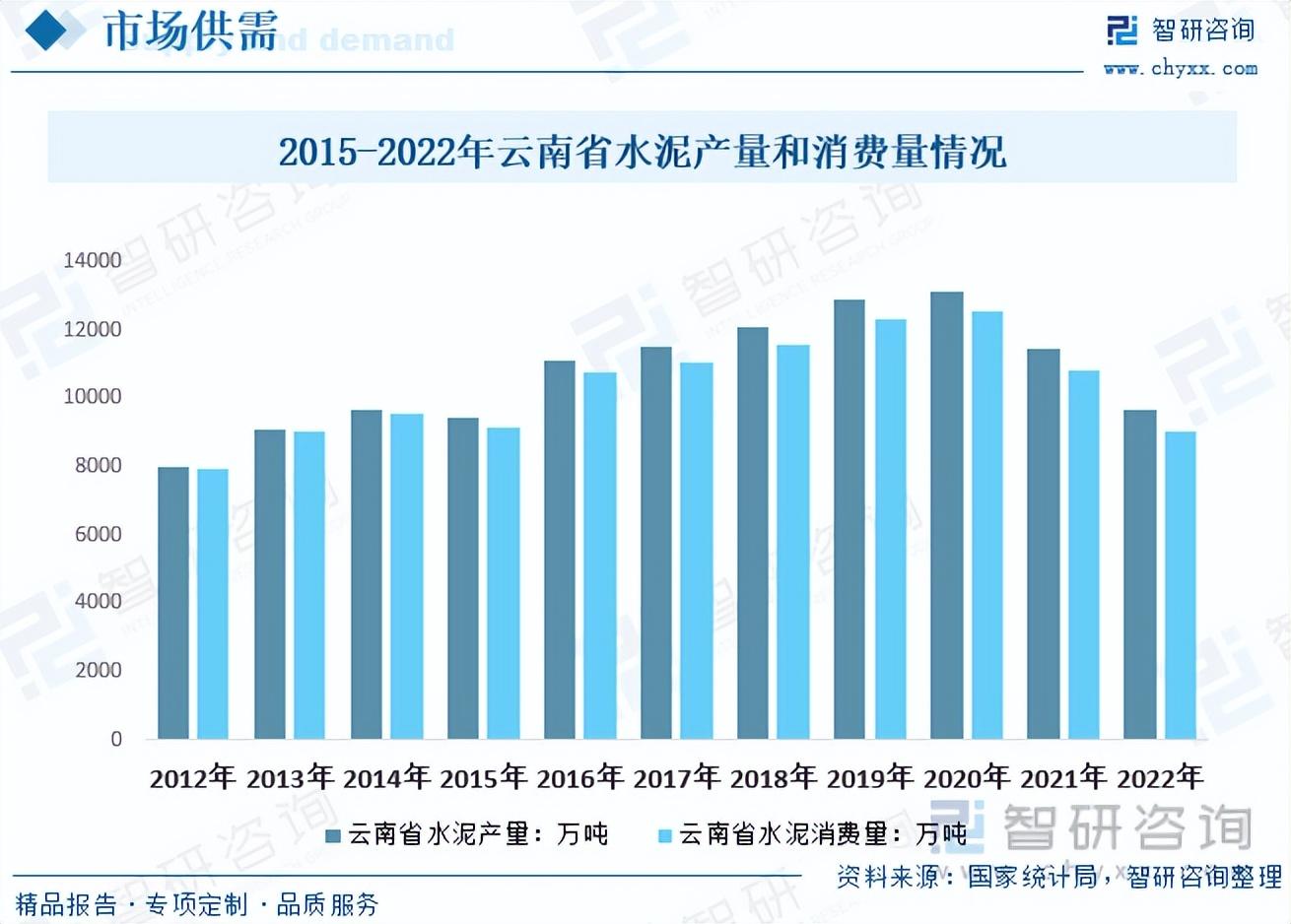

内容概况:2021-2022年我国水泥消费量分别同比下降13.6%和16.7%,消费量分别为10839.9万吨和9026.4万吨,供给情况而言,统计局数据显示,2020年以前我国云南省水泥产量表现为稳步增长态势,从2012年的8013.87万吨增长至2020年12907.4万吨,年复合增速为6.37%,2021年整体供给受错峰等因素有所下降,2022年需求不振传导至生产企业,企业开工率大幅度下降,2022年我国云南省水泥产量仅为9649.73万吨。

关键词:云南省水泥消费量 云南省各市州水泥产量 云南省主要企业水泥产能 云南省批复、新建和在建水泥产能

一、水泥产业概述

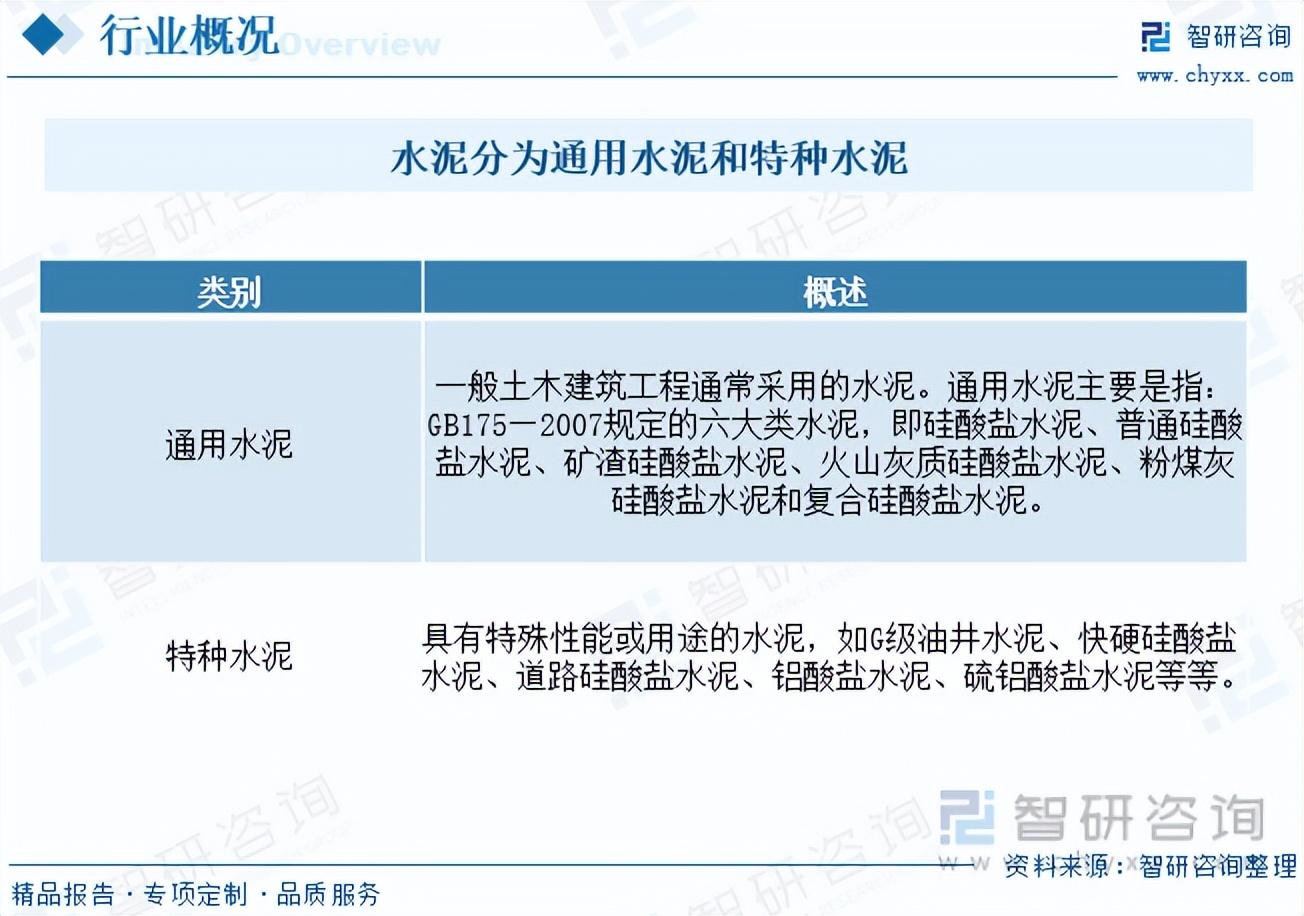

水泥是加水拌和成塑性浆体,能胶结砂、石等材料,既能在空气中硬化又能在水中硬化的粉末状水硬性胶凝材料。按用途及性能分为通用水泥和特种水泥,通用水泥整体应用较广,需求占比较高。水泥生产工艺可分为干法和湿法,湿法将原料加水粉磨成生料浆后,喂入湿法窑煅烧成熟料,半湿法将湿法制备的生料浆脱水后,制成生料块入窑煅烧成熟料的方法,属湿法生产。湿法生产具有操作简单,生料成分容易控制,产品质量好等优点,缺点是热耗高。干法是将原料同时烘干并粉磨,或先烘干经粉磨成生料粉后喂入干法窑内煅烧成熟料,优点是热耗低,缺点是生料成分不易均匀,扬尘大,电耗高。

二、云南省水泥政策背景

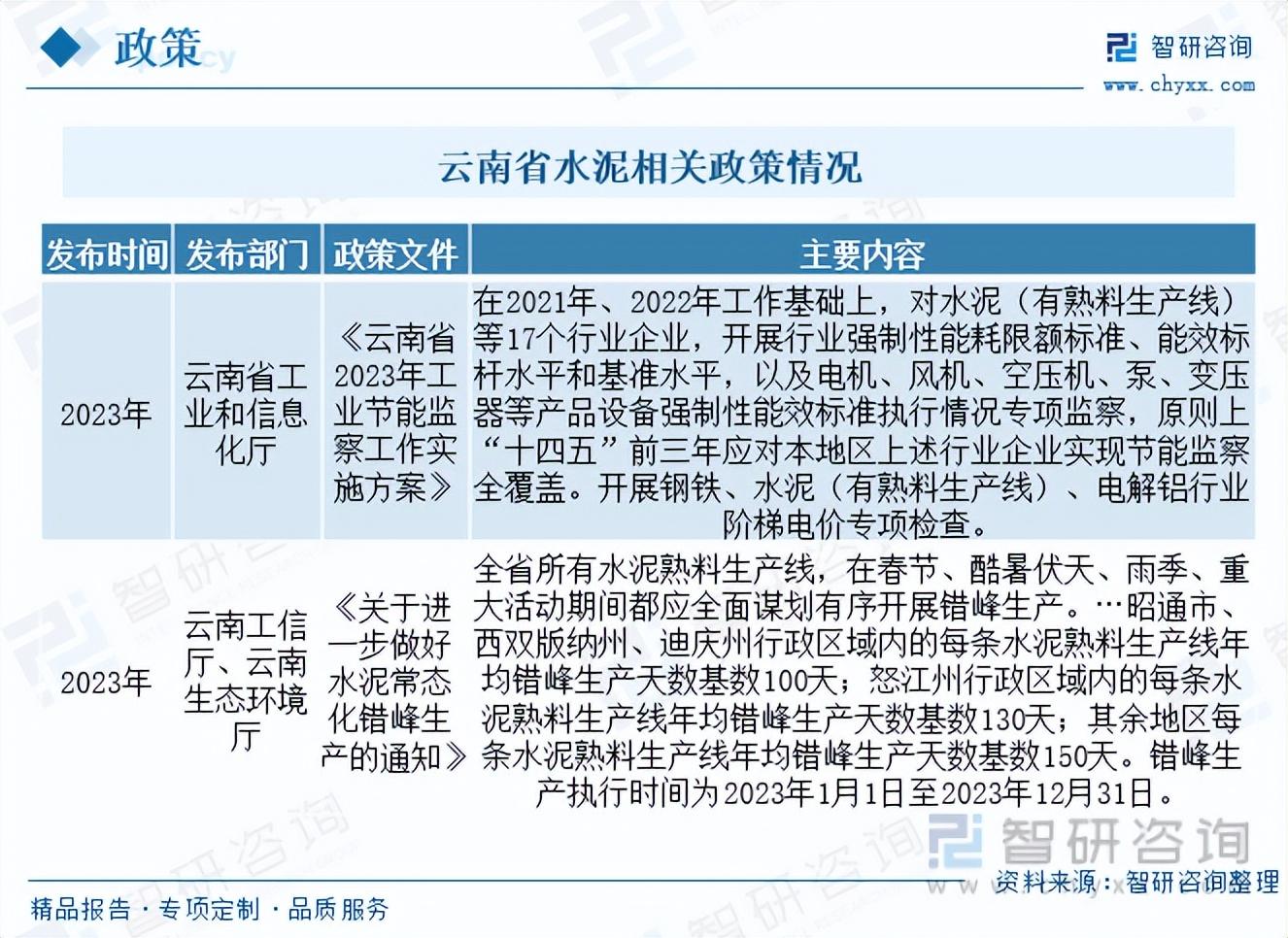

水泥属于高耗能、高排放行业的典型,在我国“双碳”政策大背景下,作为落实其相关政策的重点行业,水泥行业受到强监管,政策持续趋严,如2023年4月发布的《云南省2023年工业节能监察工作实施方案》要求对水泥(有熟料生产线)等行业企业,开展行业强制性能耗限额标准、能效标杆水平和基准水平,同时开展钢铁、水泥(有熟料生产线)、电解铝行业阶梯电价专项检查。加之我国水泥产能严重过剩,自2020年工信部和生态环境部出台错峰政策而言,云南省水泥生产错峰要求持续提升,2022年错峰基数为100天,2023年错峰时间达100-150天。

三、水泥产业链情况

水泥产业链情况而言,水泥制造产业链上游主要对接矿产资源公司,提供石灰石、黏土质以及其他材料等原材料,中游则通过将上游的原材料按按比例研磨得到生粉,再经过煅烧使生粉变为熟粉,最后冷却研磨至粉状得到水泥,下游为水泥的应用行业,对接房地产、工业领域和基础建设等市场。目前水泥产业链相关企业以中游为主,进行水泥的制造和售卖,随着我国能耗双控等政策的实施,水泥产业链生产工艺不断优化,向低碳生产迈进。

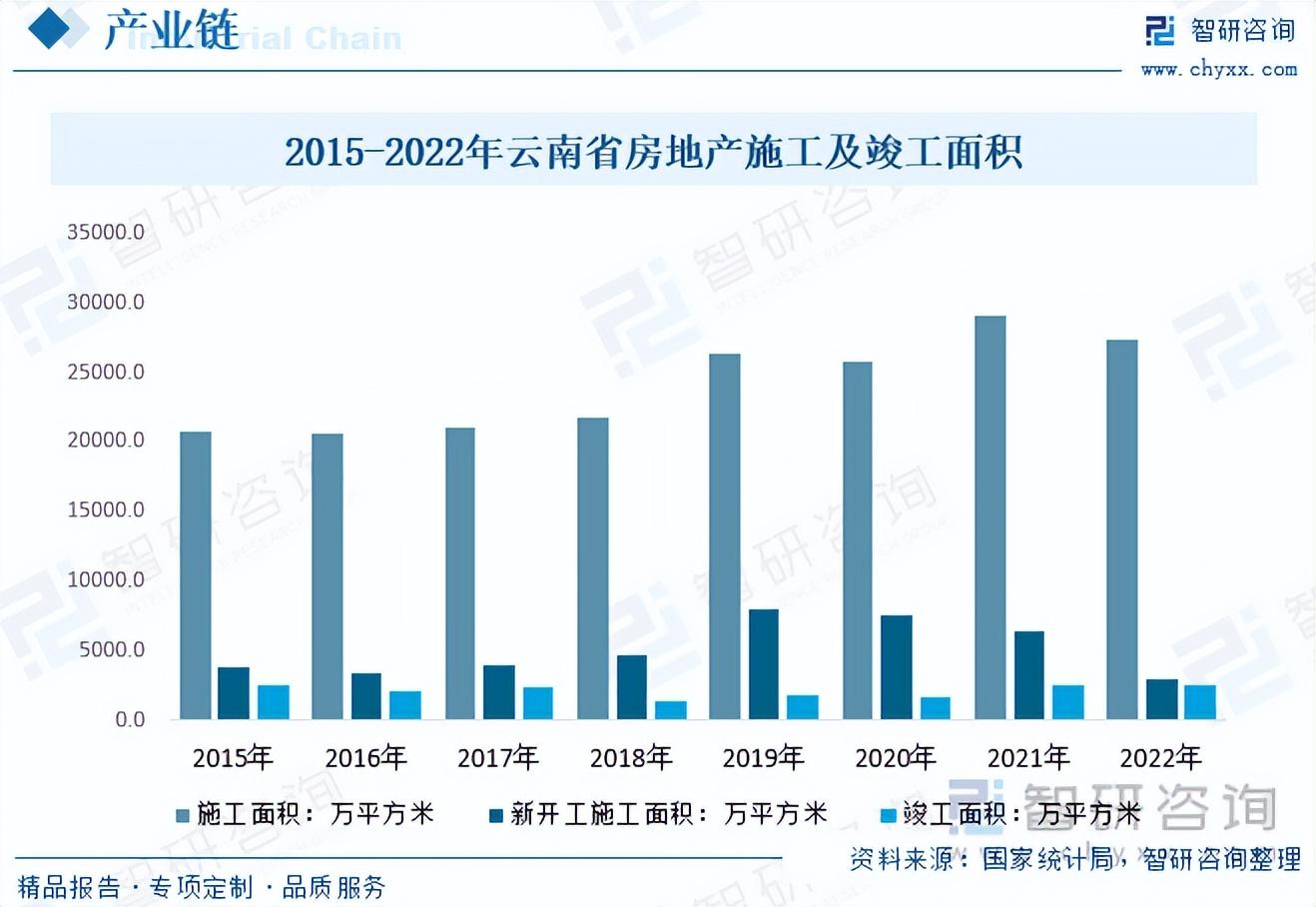

下游整体云南省房地产经营需求情况而言,2021年房地产整体施工和竣工面积皆出现大幅度增长,2022年整体疫情反复叠加全球经济下行,政策基建投资下降,社会投资有所波动,整体房地产表现为明显的建设和需求皆不振情况,是云南省2022年整体水泥行业发展受阻的关键因素,数据显示,2022年云南省房地产施工面积27403.46万平方米,同比2021年下降6%;新开工面积2922.93万平方米,同比2021年下降54.8%;竣工面积2565.3万平方米,同比2021年增长1%。

四、云南省水泥产业现状

云南省水泥供需现状而言,近年来整体终端需求不振至整体水泥需求连续两年表现出下降态势,数据显示,2021-2022年我国水泥消费量分别同比下降13.6%和16.7%,消费量分别为10839.9万吨和9026.4万吨,供给情况而言,统计局数据显示,2020年以前我国云南省水泥产量表现为稳步增长态势,从2012年的8013.87万吨增长至2020年12907.4万吨,年复合增速为6.37%,2021年整体供给受错峰等因素有所下降,2022年需求不振传导至生产企业,企业开工率大幅度下降,2022年我国云南省水泥产量仅为9649.73万吨。

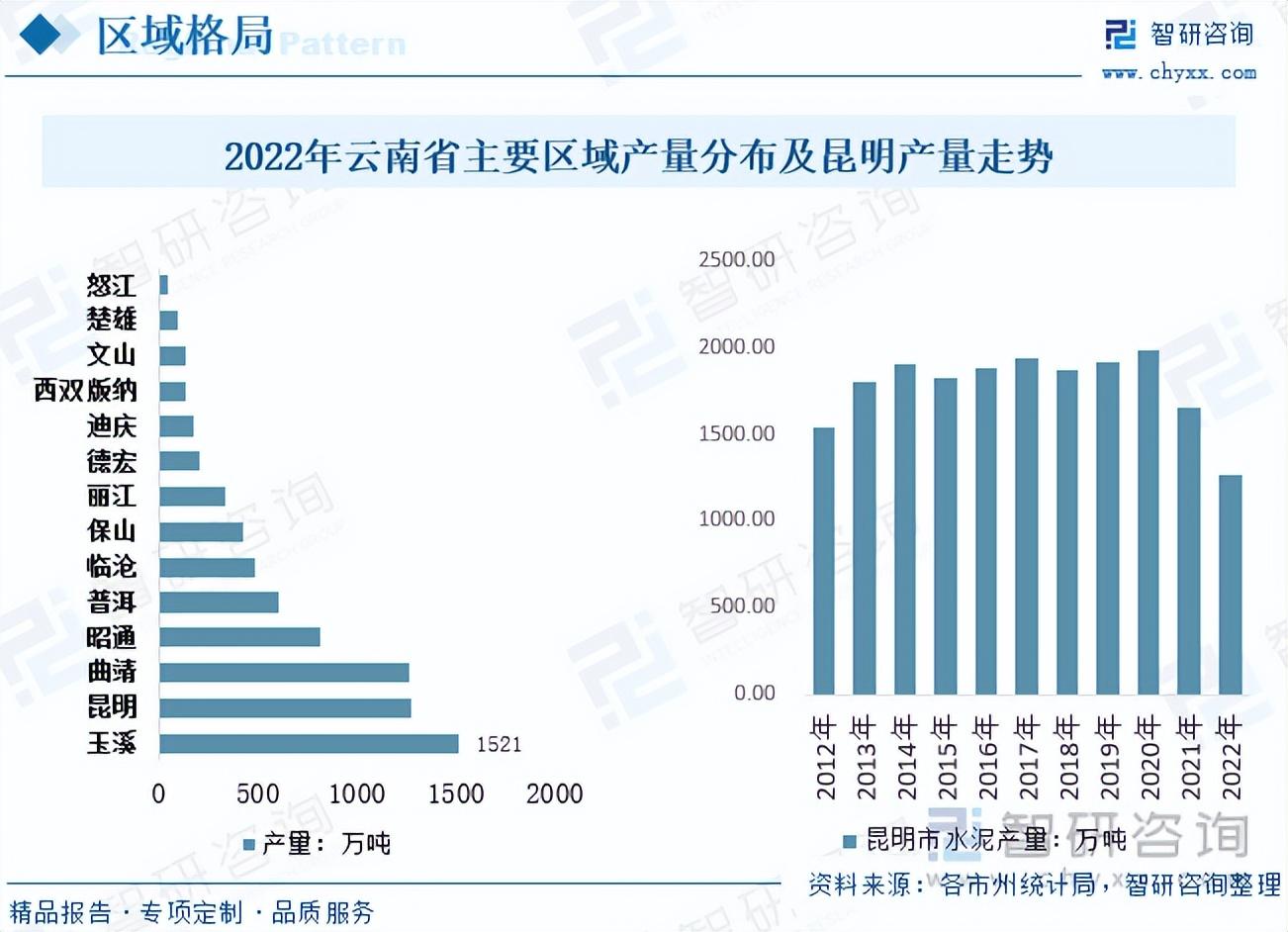

云南省水泥行业细分区域供给情况而言,云南省水泥主要集中在玉溪、昆明、曲靖等地,供给较为集中,数据显示,2022年云南省玉溪、昆明、曲靖三地水泥产量分别为1521万吨、1272.46万吨和1271万吨。2023年错峰政策较2022年存在区域差别,或在一定程度上影响2023年整体云南省水泥供给结构,但整体产业趋势统一,各市州水泥供给低碳、环保是主要方向。

相关报告:智研咨询发布的《2023-2029年中国云南省水泥行业竞争格局分析及投资发展研究报告》

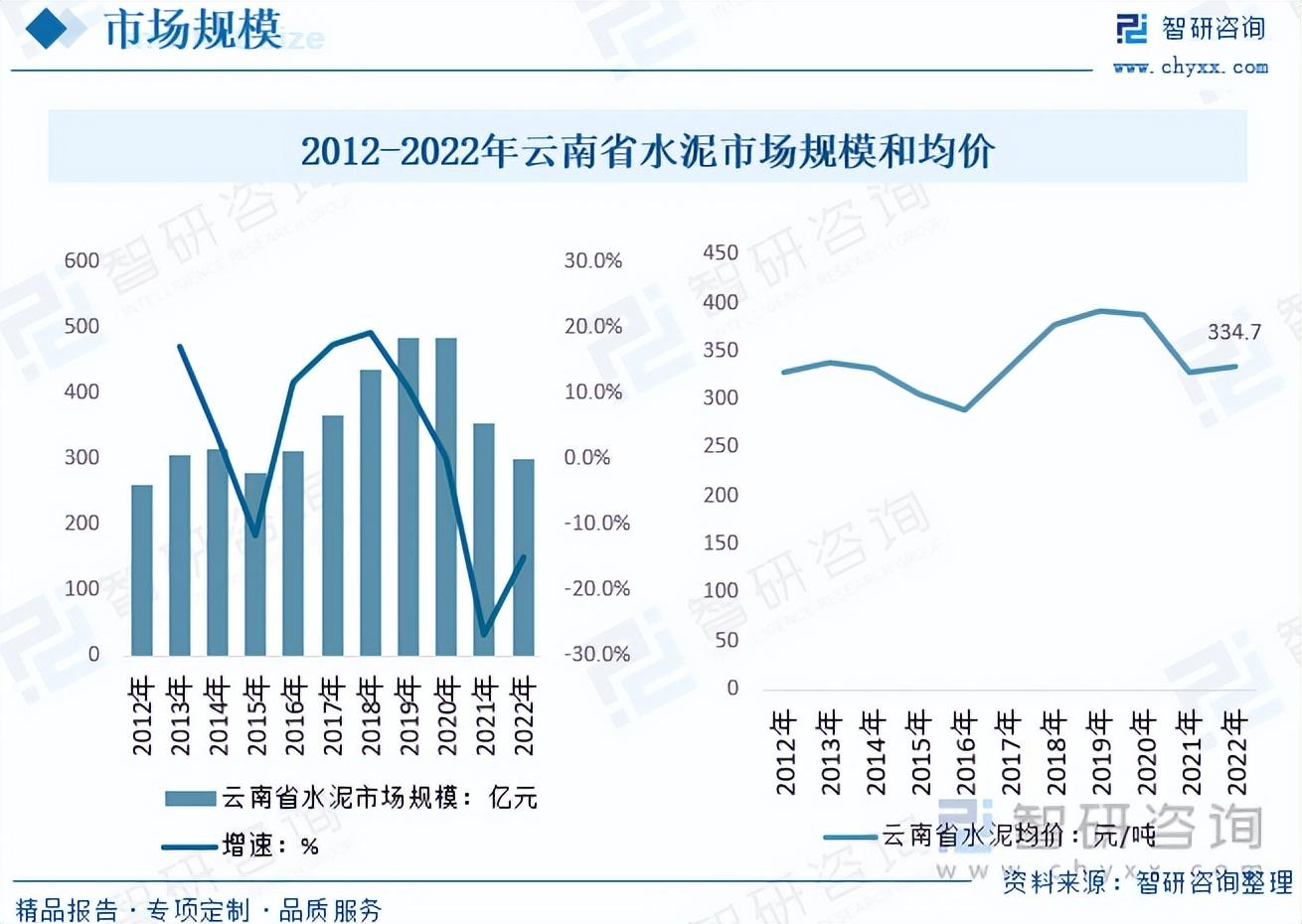

云南省水泥市场均价变动而言,2022年云南省整体水泥行业经营压力更甚于2021年,上游能源和原料成本增长的同时下游需求不振,上半年需求相对较好,整体价格延续了2021年下半年的高价位,下半年开始,供需错位持续加剧,企业库存持续增长背景下价格下降明显,加之冬季错峰政策影响,水泥价格持续下降,整年来看,依托于上半年水泥高位,整年均价较2021年小幅度上升。市场规模来看,整体水泥市场规模直接收到基建、房地产和农村建设等需求影响,需求不振大环境,供给下降,加之均价未有下降,整体市场规模在2022年下降至302.1亿元左右。

五、云南省水泥竞争格局

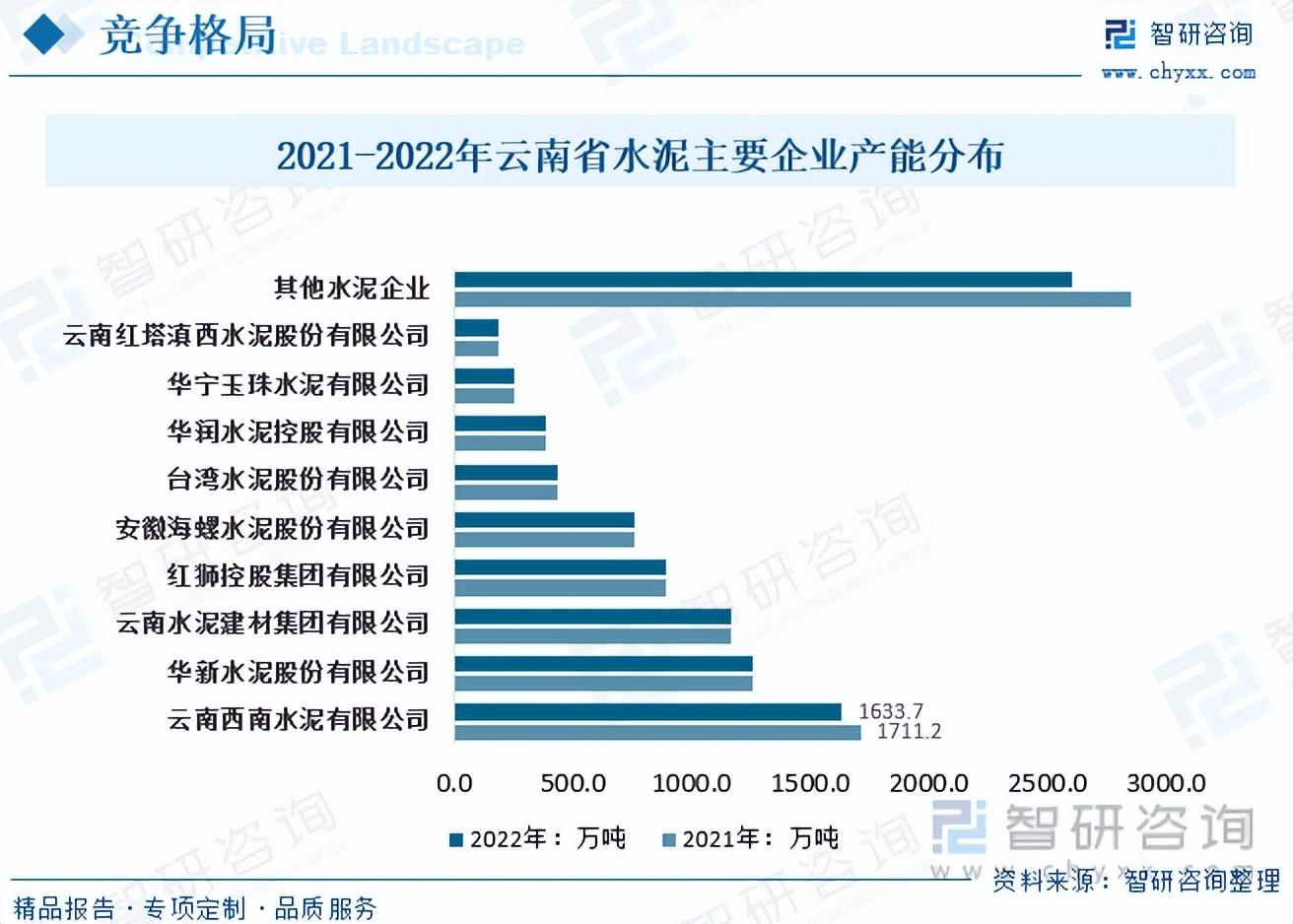

云南省水泥产能竞争格局而言,我国整体水泥行业存在严重的产能过剩问题,云南省同样存在该问题,且由于水泥行业明显的区域性特性,整体地区供需结构受环境、运输等因素也有所影响。目前我国水泥行业产能较为分散,但中国建材等国有企业和中央企业布局全国,占据市场龙头地位。云南水泥作为中国建材位于云南省的省级分部,产能高居云南省水泥第一,整体环保政策趋严持续出清落后产能叠加需求不振、新产能落地时间长等因素,2022年云南水泥产能较2021年的1711.2万吨下降至1633.7万吨。

中国建材整体水泥经营现状而言,中国建材作为全球最大的水泥供应商,2017-2021年水泥熟料销量都在3.7亿吨以上,其中2021年销量为37253.2万吨,销量小幅度下降主要受错峰和供给下降等因素导致,但实际销售均价上升,企业实际产品营收变动不大,2022年水泥熟料终端需求下降直接导致中国建材水泥熟料量价齐降,销量为31660.3万吨,销售均价为332.4元/吨,较2021年下降21.7元/吨,整体营收出现大幅度下降。

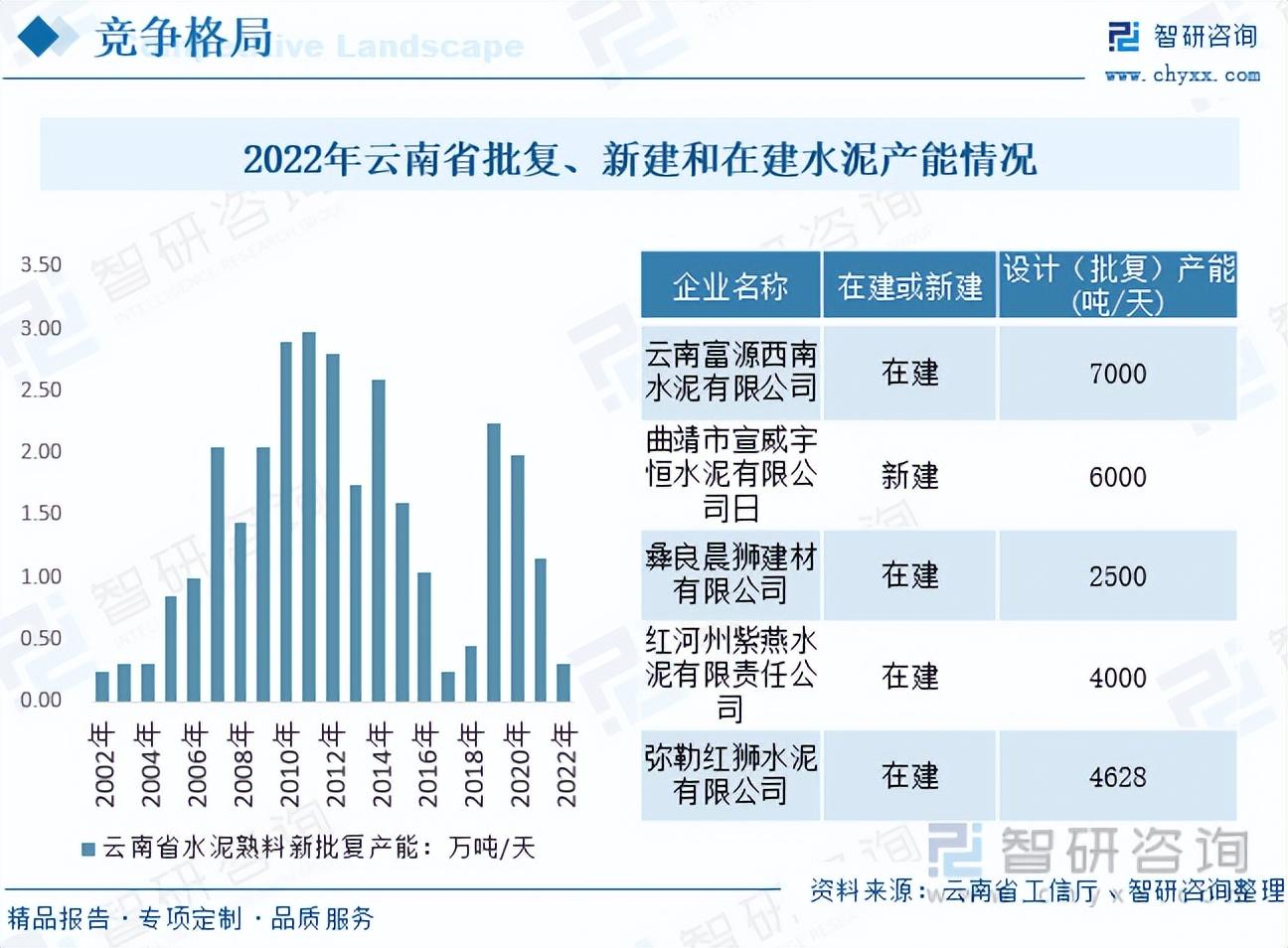

2012年以前我国云南省水泥产能处于快速扩张阶段,年水泥批复量持续增长,随着产能渐趋饱和,企业新投产产能规模开始下降,叠加近年来环政策持续趋严,下游端需求波动,整体水泥产能预计将持续集中,数据显示,2022年云南省水泥熟料批复产能仅为0.3万吨,截止2022年在建和新建产能约2.41万吨。

智研咨询发布的《2023-2029年中国云南省水泥行业竞争格局分析及投资发展研究报告》依据国家统计局、政府机构、行业协会发布的权威数据,结合深度调研数据、专家反馈数据、内部运营数据等全域数据的收集与分析,提升客户的商业决策效率。本报告对中国云南省水泥行业现状与市场做了深入的调查研究,并根据行业的发展轨迹对未来的发展前景与趋势作了审慎的判断,为投资者寻找新的市场投资机会,进入云南省水泥行业投资布局提供了至关重要的决策参考依据。

智研咨询是中国产业咨询领域的信息与情报综合提供商。公司以“用信息驱动产业发展,为企业投资决策赋能”为品牌理念。为企业提供专业的产业咨询服务,主要服务包含精品行研报告、专项定制、月度专题、可研报告、商业计划书、产业规划等。提供周报/月报/季报/年报等定期报告和定制数据,内容涵盖政策监测、企业动态、行业数据、产品价格变化、投融资概览、市场机遇及风险分析等。

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请发送邮件至举报,一经查实,本站将立刻删除。